Der Stand der eigenen Altersvorsorge ist für die meisten Menschen weitgehend unklar. Für Frauen ist die Situation in der Regel noch komplexer, gerade wenn sie dabei sind eine Familie zu gründen oder gegründet haben. Im Alter sind sie daher oft erheblich schlechter abgesichert als Männer. Doch was kann Frau tun? Ein Überblick über die Ursachen des Gender Pension Gap, die Handlungsmöglichkeiten für Frauen und die Aufforderung an Frauen sich zu informieren, beraten zu lassen und zu handeln.

Was ist der Gender Pension Gap?Der Gender Pension Gap wird auch als „geschlechtsspezifische Altersvorsorgelücke“ bezeichnet. Er ist einer von zahlreichen Gleichstellungsindikatoren und beschreibt den relativen Unterschied der Alterssicherungseinkommen von Männern und Frauen ab 65 Jahren. Zu beachten ist, dass beim Gender Pension Gap die einzelne Person betrachtet wird und nicht der Haushalt als Ganzes. Vom Gender Pension Gap lassen sich daher keine vollständigen Rückschlüsse auf die tatsächliche Versorgungslage von Frauen ableiten. Dennoch wird erkennbar, dass Frauen im Alter in der Regel mehr von der „Gesamtversorgung“ im Haushalt abhängen als Männer. |

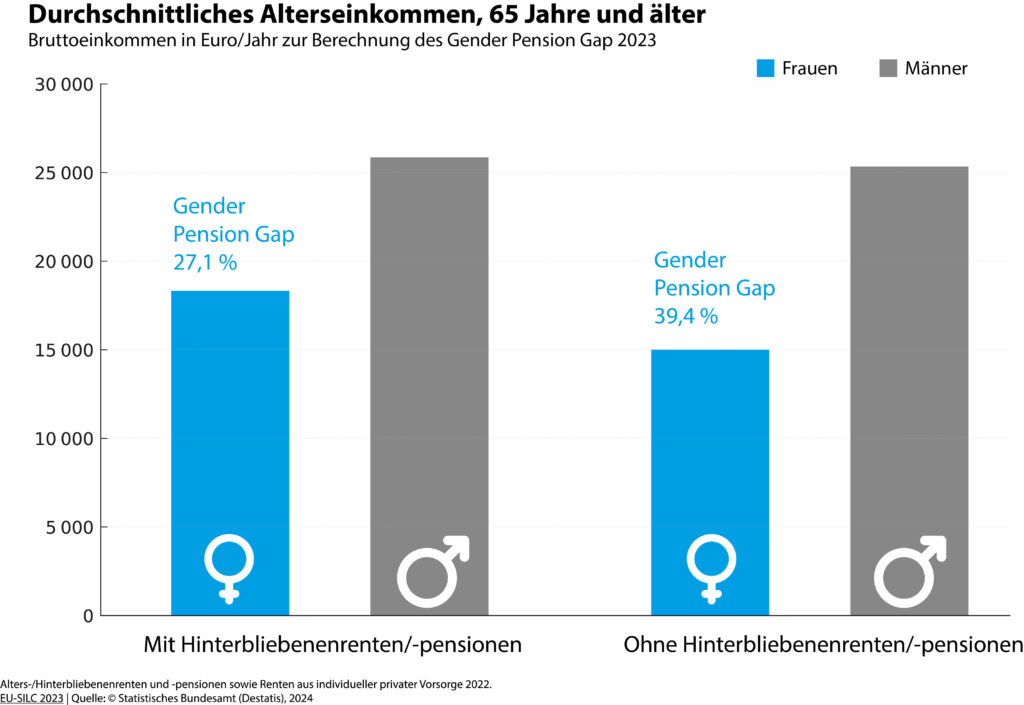

Für das Jahr 2023 ergibt sich in Deutschland ein Gender Pension Gap von 27,1 %, wenn man die sogenannten abgeleiteten Ansprüche mit einbezieht. Dabei handelt es sich um Alterseinkünfte aus einer Hinterbliebenenrente. Rund 29 % der Frauen ab 65 Jahren erhielten eine solche, bei den Männern trifft dies auf nur gut 6 % zu.

Werden bei der Betrachtung der Alterseinkünfte diese abgeleiteten Ansprüche auf Altersversorgung ausgeklammert, ergibt sich in Deutschland sogar ein Gender Pension Gap von 39,4 %. Die geschlechtsspezifische „Rentenlücke“ ist damit deutlich größer, wenn nur die eigenen Ansprüche der Frauen auf Altersversorgung betrachtet werden.

Im Kontext von 15 EU-Staaten zeigt sich, dass Deutschland beim Vergleich der Alterssicherungseinkünfte von Frauen und Männern die viertgrößte Lücke aufweist.

Die Ursachen der Gender Pension Gap liegen im Wesentlichen in den unterschiedlichen Erwerbsbiografien. Die Entscheidung für eine Familie mit Kindern ist für Frauen weiterhin der entscheidende Aspekt, der zu Nachteilen in der Altersvorsorge führt. Wir wollen drei zentrale Ursachen für eine geringere Versorgung der Frauen im Alter erörtern:

Die Care-Arbeit liegt (auch) in Deutschland nach wie vor zum großen Teil in der Verantwortung von Frauen. Care-Arbeit meint alle unbezahlten Tätigkeiten, die die Fürsorge für andere Menschen betreffen. Sie umfasst viele verschiedene Bereiche von Hausarbeit, Kinderbetreuung über die Pflege von Angehörigen. Zur Care-Arbeit gehört auch der sog. Mental-Load, d. h. die organisatorische Kopfarbeit drum herum: den Alltag organisieren, die Familie koordinieren und logistische Prozesse (Arzttermine, Geburtstagsgeschenke etc.) planen und umsetzen.

Weltweit gibt es einen erheblichen Unterschied im durchschnittlichen Bruttoverdienst von Frauen und Männern. Diesen Unterschied nennt man Gender Pay Gap.

In Deutschland betrug die Lücke zwischen den durchschnittlichen Brutto-Stundenlöhnen von Frauen und Männern im Jahr 2020 18 % („unbereinigter Gender Pay Gap“). Zwischen Frauen und Männern mit den gleichen „arbeitsmarktrelevanten Eigenschaften“, blieb in Deutschland im Jahr 2020 ein Lohnunterschied von 6 % („bereinigter Gender Pay Gap“) bestehen.¹

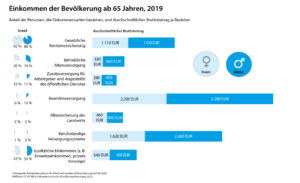

Für die meisten älteren Menschen in Deutschland ist die gesetzliche Rente die wichtigste Einkommensquelle. Rund 88 Prozent der Männer und 92 Prozent der Frauen über 65 Jahren erhielten 2019 eine gesetzliche Rente. Der höhere Anteil bei den Frauen erklärt sich durch den Bezug von Witwenrenten.

Insgesamt ergibt sich für Personen ab 65 Jahren im Jahr 2019 jedoch folgendes Bild zu verschiedenen Einkommensarten, ihrer Verbreitung und ihrer durchschnittlichen Höhe:

Erkennbar ist zum einen, dass der Gender Pension Gap bei der zusätzlichen Altersvorsorge (betrieblich, privat) deutlich größer ist als bei der gesetzlichen Rentenversicherung und den zugehörigen Ersatz-Versorgungssystemen (berufsständische Versorgung, Beamtenversorgung, Alterssicherung Landwirte). Sowohl bei der Frage, welcher Anteil der Frauen überhaupt über eine zusätzliche Versorgung verfügt, als auch hinsichtlich der Höhe der dort sichergestellten Versorgung. Frauen sind in beiden Aspekten stark im Hintertreffen.

Es besteht in Deutschland weiterhin ein erheblicher Unterschied in der Altersvorsorge zwischen Frauen und Männern. Die Ursachen finden sich oft in den unterschiedlichen Lebensbedingungen und in strukturell bedingten Folgen: Frauen verdienen oft immer noch weniger und tragen gleichzeitig die Hauptlast der Care-Arbeit. Sie machen oft längere Karrierepausen, arbeiten häufiger und länger in Teilzeit und sind seltener in Führungspositionen.

Dies hat – vor allem in der gesetzlichen Rentenversicherung und den vergleichbar aufgebauten Ersatzversorgungssystemen – Auswirkungen auf die Rentenhöhe. Auch bei den weiteren Altersvorsorgemöglichkeiten bestehen große Unterschiede in der Verbreitung und der Höhe der späteren Versorgung. Die Verringerung oder Schließung von Lücken in diesem Bereich, die keine komplette Umstellung eines Systems, des eigenen Lebens oder die Behebung struktureller Defizite voraussetzen, sollte das Ziel des Handelns von Frauen sein.

Für Frauen gibt es mehrere Bereiche, in denen sie handeln können und sollten. Diese Möglichkeiten wollen wir im Folgenden näher betrachten:

Der erste Schritt zur Verbesserung der Altersvorsorge ist die Erkenntnis über das eigene unzureichende Wissen zur Höhe der eigenen Altersvorsorge bzw. mögliche Fehleinschätzungen bei der eigenen Lebenserwartung. Frauen sollten sich der Lücke in der eigenen Altersvorsorge bewusst sein. Durch eigene Informationsbeschaffung und/oder durch neutrale Beratung lässt sich Wissen über zusätzliche Vorsorgemöglichkeiten verschaffen.

Frauen – insbesondere solche mit Kindern – finden sich häufiger in unbezahlter Care-Arbeit und langjährigen Teilzeittätigkeiten wieder. Im gesetzlichen Rentenversicherungssystem wird dies nur begrenzt ausgeglichen. Frauen sollten daher bereits im Rahmen der Familiengründung für den Fall einer Trennung oder den Tod des Partners/der Partnerin vorsorgen. Insbesondere nicht verheiratete Frauen mit Kindern, die durch das gesetzliche System noch weniger im Fall von Trennung oder Tod abgesichert sind, sollten Wert auf die gerechtere Verteilung der Care-Arbeit und/oder auf einen entsprechenden finanziellen Ausgleich durch den Partner/die Partnerin zur Verbesserung bzw. Aufrechterhaltung der eigenen Altersvorsorge legen.

Frauen sollten sich nicht scheuen, mit ihrem Arbeitgeber das Gespräch über das eigene Gehalt und betriebliche Vorsorgemöglichkeiten zu suchen. Dies betrifft zum einen mögliche Gehaltsunterschiede, die in Zeiten steigender Gehaltstransparenz aufgeklärt werden können. Zudem sollten Möglichkeiten der betrieblichen Altersvorsorge angesprochen und genutzt werden. Gerade in Zeiten des Fachkräftemangels erkennen immer mehr Arbeitgeber den Bedarf die Beschäftigungsquote von Frauen zu erhöhen und attraktive Arbeitsplätze mit entsprechenden betrieblichen Altersvorsorgemöglichkeiten zu bieten.

Frauen sollten allgemein gültige Regeln für eine gute Altersvorsorge nicht aus den Augen verlieren:

Der Gender Pension Gap besteht in Deutschland weiterhin in erheblichen Umfang. Er lässt sich für Frauen nur langfristig verkleinern. Selbst Frauen, die sich ihrer Benachteiligung bewusst sind, handeln bislang oft nicht oder spät. Frauen, insbesondere solche die aktuell im „erwerbsfähigen Alter“ sind und eine Familie gründen oder eine solche planen, sollten so schnell wie möglich aktiv Vorsorgeentscheidungen treffen.

Es bedarf einer Änderung im Kopf aller (auch bei den Männern): Frauen haben einen Anspruch auf eine eigene, ausreichende Altersvorsorge, in die frühzeitig ggf. auch durch den Partner/die Partnerin investiert werden muss, da sie im Notfall und im Alter der ganzen Familie nützt.

Eine gute und umfassende Beratung der Frauen bei der zusätzlichen Altersvorsorge sollte sich daher an den besonderen Lebensumständen der Frauen sowie ihren persönlichen, familiären und beruflichen Belangen orientieren. Im Fokus sollte eine ausgewogene Verteilung der Vorsorge auf verschiedene Wege und mit ausreichenden finanziellen Mitteln sowie die regelmäßige Überprüfung und Anpassung der Vorsorge an die eigene berufliche und familiäre Entwicklung stehen.

Die IPV-Akademie bietet zu diesem Thema für IPV-Mitglieder regelmäßig kostenlos das Online-Seminar „Vorsorgeperspektiven für Frauen“ an. Das IPV-Kompakt „Vorsorgeperspektiven für Frauen“ können sich IPV-Mitglieder zudem kostenlos unter publikationen@ipv.de bzw. unter der Telefonnummer 030 206732-122 anfordern.

Wir verwenden Cookies, um unsere Website und unseren Service zu optimieren.

In bestimmten Fällen benötigen wir Ihre Zustimmung zur Verwendung von Cookies und anderen Technologien durch uns und unsere Partner, um persönliche Daten auf Ihrem Gerät zu speichern und abzurufen, um personalisierte Anzeigen und Inhalte, Anzeigen- und Inhaltemessung, Erkenntnisse über Zielgruppen und Produktentwicklung vorzunehmen. Ihre Zustimmung benötigen wir außerdem für die Einbindung externer Multimedia- Inhalte. In einigen Fällen verarbeiten wir und unsere Partner Ihre persönlichen Daten auf Grundlage von berechtigtem Interesse. Dabei können ebenso Cookies und andere Technologien eingesetzt werden.

Dies umfasst auch Ihre Einwilligung in die Übermittlung bestimmter personenbezogener Daten in Drittländer.

Unter Einstellungen erhalten Sie dazu detaillierte Informationen und können wählen. Sie können Ihre Auswahl jederzeit im Cookie-Manager am Seitenende rechts widerrufen oder anpassen.